「減価償却費ってなんだか良くわからない。」って悩んでいませんか?

税理士の柏嵜忠弘です。東京都大田区で開業しています。

この記事には、減価償却とは?、

この記事を読むと、減価償却のことが好きになるかもしれまんせんよ。

減価償却とは?

減価償却とは、会社で購入した金額の大きくて何年も使えるモノ(固定資産)を、使える期間で経費にする方法です。

減価償却について、

- 金額の大きいモノ(固定資産)とはいくらからなの?

- 何年も使えるって、使える期間は誰が決めるの?

- 減価償却をする目的は?

を解説していきます。

金額の大きいモノとはいくらなの?

減価償却の金額の大きいとは、購入金額が10万円以上になります。

でも、中小企業で青色申告の場合は、購入金額が30万円以上です。

減価償却は、購入金額が30万円以上からやる。

減価償却の何年も使えるって、使える期間は誰が決めるの?

減価償却の何年も使えるというのは、税務署(国税庁)が決めます。

何年使えるかどうかの期間を耐用年数と言います。

実際には、ずっと使って良いのですが、耐用年数の期間で経費にすることになります。

耐用年数は税務署(国税庁)が

- パソコンは4年で経費にする

- 普通自動車は6年で経費にする

などを決めています。

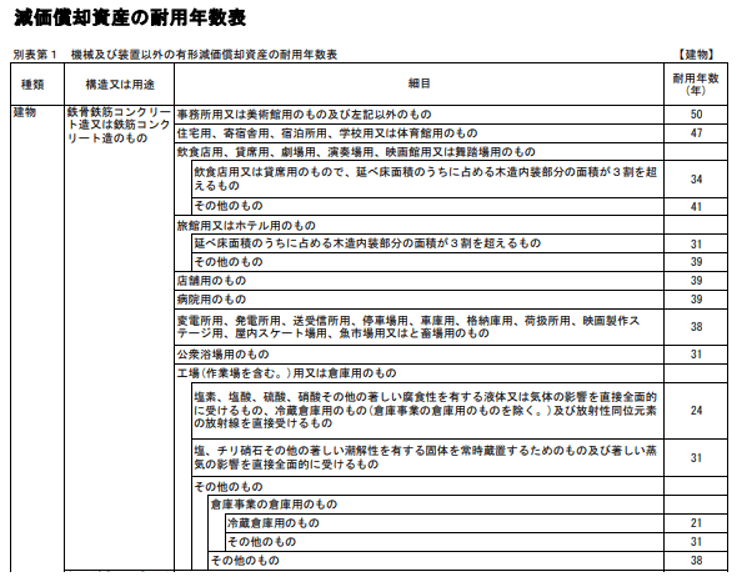

国税庁のHPに表があるので、確認してみます。

このように、どれがどのくらいで経費にするのかが書いてあります。

減価償却をする目的は?

減価償却をする目的は、毎期比較できる損益計算書をつくることです。

固定資産は、金額が大きくて何年も使えるものです。

固定資産を購入して何年も使えるのに経費は、買ったときだけだと資産は使っているのに、経費にならないっておかしいじゃないですか。

だから、税務署(国税庁)が決めた期間で経費にすることで、毎期比較できる損益計算書ができるのです。

実際に、

- 固定資産を購入したときに経費にする場合

- 固定資産を何年かに分けて経費にする場合

で確認してみましょう。

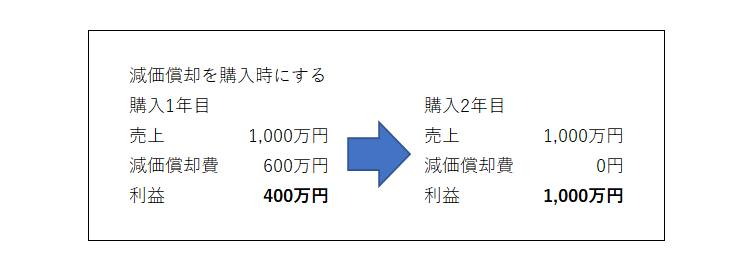

例えば、売上は1,000万円で、600万円の資産を購入して、1年で経費化(減価償却)する場合と6年で経費化(減価償却)する場合です。

減価償却を購入時にする場合

減価償却しない場合は、購入時に全額経費にしてしまうので、利益が400万円になります。

購入2年目は、同じ資産を使っていても、購入1年目に全額経費にしてしまってるので、経費がありません。

売上が全て利益になってしまいます。

1年目も2年目も同じ売上で、同じものを使っているのに、利益が変わってしまっています。

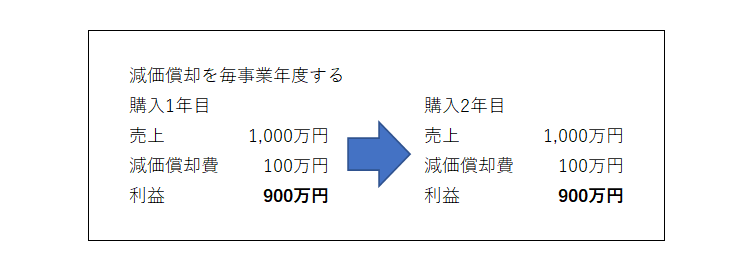

減価償却をする場合

減価償却する場合は、購入1年目は600万円を6年で経費化するので、1年で100万円の経費となります。

購入2年目も同じ資産を使っているので、100万円の経費(減価償却費)を計上します。

減価償却をすると購入1年目も購入2年目も、利益が同じ900万円になります。

同じ売上で同じものを使っている場合は、同じ利益がでることになります。

減価償却は、資産を使える事業年度で経費化して、比較ができる損益計算書を作るためにあるのです。

減価償却ってどうやって計算するの?

減価償却の計算方法は、定額法、定率法、生産高比例方などあります。

よく出てくる定額法と定率法について解説します。

定額法

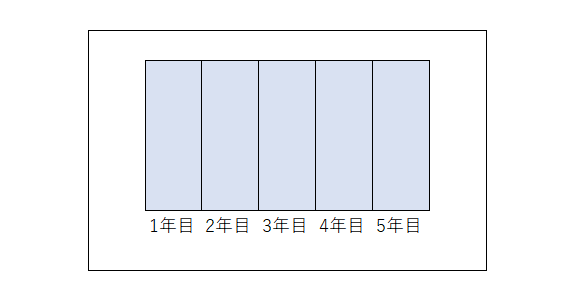

定額法は、毎年一定額を耐用年数が終わるまで、経費にする減価償却方法です。

簡単な図にすると、下のようになります。

定額法は、毎期同じ金額を経費にする方法です。

定率法

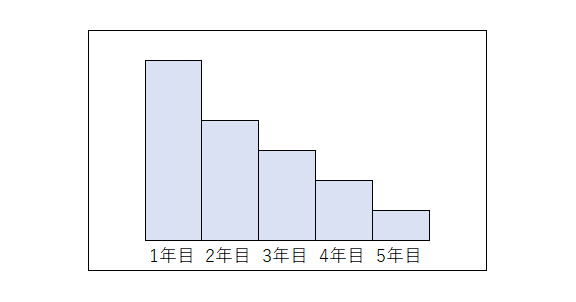

定率法は、最初の方は価値がガバッと減って行って、使っていくうちに経費の部分がなくなっていく感じの減価償却方法です。

新車を購入してすぐに売ろうとしても、中古車扱いで価値がドンって下がりますよね。

そんなイメージを持ってもらえれば良いです。

定率法は、図にすると下のようになります。

定率法は、最初多く経費になって、だんだん少なくなっていく経費の方法です。

減価償却はなぜ必要か?を解説のまとめ

最後にもう一度確認しましょう。

減価償却は、お客さんから「借入金の返済が経費にならない」と同じくらい質問される項目です。

なぜ、お金払ったのに払ったときに経費にならないのか?っというのが疑問のようです。

何年も使えるから税務署の決めた期間で経費にするということです。

経費の方法は、定額法と定率法とありますが、1人社長の場合はあまり気にしなくても良いと思います。