2023年10月1日から始まるインボイス制度って知っていますか?

インボイス制度は、消費税を払っていない事業者(免税事業者)が、消費税を払わなければならい事業者(課税事業者)になる必要があるかもしれません。

この記事の結論は、

2023年10月から始まるインボイス方式で、免税事業者が課税事業者になって消費税を納税しなきゃいけなくなる可能性がでてきますよ

ってことです。

この記事を読むと、インボイス制度について正しく考えることが出来ますよ。

インボイス制度について、国税庁のHPで確認したい方は、適格請求書等保存方式が導入されますをご確認ください。

そもそもインボイス制度(適格請求書等保存方式)とは?

インボイス制度とは、適格請求書等保存方式と言って、2023年10月1日から行われる消費税のルール変更の事です。

消費税は8%から10%になったときに、ルールが1度変わりましたが、さらに変更となります。

どういったルール変更かというと、次の3つです。

- 適格請求書発行事業者が発行した適格請求書又は適格簡易請求書(以下、適格請求書等)でなければ、仕入税額控除ができない

- 適格請求書発行事業者になるには、登録が必要

- 従来の請求書等に登録番号と税率区分ごとの消費税額等を記載しなければならなくなる

免税事業者にとっては、特に上の2つが重要となってきます。

以下で免税事業者に関係のある、2つの項目について説明したいと思います。

適格請求書発行事業者が発行した適格請求書等でなければ、仕入税額控除ができない

2023年10月1日からは、適格請求書発行事業者が発行した適格請求書等でなければ、仕入税額控除ができなくなります。

今までは、課税事業者、免税事業者の両者からの仕入れなどについては、仕入税額控除が出来ていました。

適格請求書等保存方式に変更すると、適格請求書発行事業者が発行した適格請求書等でなければ、仕入れ税額控除が出来なくなります。

実際に、どのように変更するのか確認して行きます。

そもそも仕入税額控除とは?

適格請求書発行事業者の説明の前に、仕入れ税額控除について、説明していきたいと思います。

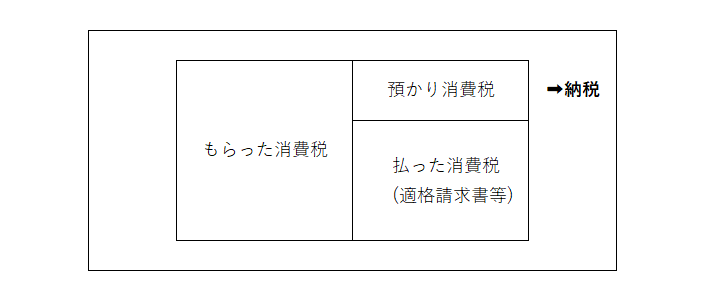

消費税は、基本的にもらった消費税と払った消費税の差額を預かり消費税として納税します。

仕入税額控除とは、もらった消費税から控除する払った消費税のことです。

例えば、売上に含まれている消費税が10,000円で仕入れで払った消費税が、5,000円だったします。

預かり消費税は、もらった消費税10,000円ー払った消費税5,000円=5,000円となります。

このときの、もらった消費税から控除した払った消費税5,000円のことを、仕入税額控除というのです。

適格請求書発行事業者が発行した適格請求書等でなければ、仕入税額控除ができないとは?

今までは、免税事業者・課税事業者どちらから仕入れても、仕入税額控除ができていました。

でも、2023年10月1日からは、適格請求書発行事業者が発行した適格請求書等でなければ仕入れ税額控除ができません。

消費税は、もらった消費税から払った消費税の差額を預かり消費税として納税します。

払った消費税は、適格請求書発行事業者が発行した、適格請求書等を発行してもらわなければならなくなります。

仕入税額控除=払った消費税=適格請求書発行事業者が発行した適格請求書等

適格請求書発行事業者になるには、登録が必要

適格請求書発行事業者になるには、登録が必要となりますが、ここが免税事業者には1番の変更点です。

なぜなら、適格請求書発行事業者になるということは、消費税の課税事業者(消費税を納税する事業者)になることだからです。

消費税の納税義務者になるならば、適格請求書等を発行することが出来ます。

適格請求書発行事業者にならない場合はどうなるのか?

免税事業者が、適格請求書発行事業者にならない場合は、次のことが考えられます。

- 商品の値下げ

- 取引先の変更の可能性など

を考えなければいけません。

なぜなら、同じ金額を支払うのであれば、払っている方は、仕入税額控除が出来た方が良いからです。

例えば、適格請求書発行事業とそうでない事業者が、同じ金額で請求書を出したとします。

適格請求書発行事業者の場合

適格請求書発行事業者から商品22,000円(内消費税2,000円)を仕入れて、44,000円(内消費税4,000円)で販売したとします。

このときの消費税は、預かり消費税4,000円-払った消費税2,000円=2,000円納税となります。

今までと変わりません。

適格請求書発行事業者じゃない場合

適格請求書発行事業者じゃない事業者から商品22,000円を仕入れて、44,000円で販売したとします。

この時の消費税は、預かり消費税4,000円―払った消費税0円=4,000円納税となります。

このように、適格請求書発行事業者とそうでない事業者から同じ金額で仕入れをしても、消費税の納税金額が増えてしまうのです。

そのため、取引先が適格請求書発行事業者でない場合は、消費税分の値下げの交渉を受けたり、似たような金額の仕入税額控除を受けられる取引先があれば、その取引先に変更されてしまう可能性があります。

適格請求書方式になるまでの期間は?

原則は2023年3月31日まで。特例として2023年9月30日までとなっています。

適格請求書発行事業者になるには、2021年10月1日から2023年3月31日までに税務署に適格請求書発行事業者の登録申請書を提出しなければいけません。

でも、その日までに提出できない困難な事情がある場合は、特例として2023年9月30日までの提出となっています。

免税事業者にとっては、2023年9月30日までが、適格請求書発行事業者になるかどうかの考える期間となっています。

消費税は、難しい税法です。

必ず顧問税理士などの専門家に確認しましょう。

インボイス制度(適格請求書等保存方式)が始まるとどう変わるのか?のまとめ

最後にもう一度確認しましょう。

編集後記

コロナウイルスで辛い内容のテレビが多いです。

最近は、見ないようにしています。

55日記

外出自粛要請で、外にあまり出ていません。

ちょっと、かわいそう。

最後まで読んでいただき、ありがとうございました。