減価償却は、原則購入金額が10万円以上で使える期間が1年を超えるときにやる

青色申告の場合は、30万円超で使える期間が1年を超えるときにやる

個人事業主なんだけど、減価償却っていくらからやるの?って悩んでいませんか。

朝に運動をすることにした税理士の柏嵜です。

東京都大田区で開業しています。

個人事業主の減価償却は、10万円からです。

青色申告をしている場合は、30万円からと考えて良いです。

この記事を読んで、減価償却はいくらからなのか?を確認しましょう。

個人事業主の減価償却っていくらからやるの?

個人事業主の減価償却は、10万円からやります。

なぜなら、減価償却は、

- 購入金額が10万円以上で使える期間が1年を超えるモノ

にやるからです。

でも、青色申告をしている場合は、

- 購入金額が30万円以上で、使える期間が1年を超えるモノ

から減価償却を行います。

青色申告や白色申告の減価償却につて表にしてみましたので、確認してみてください。

青色申告の場合

青色申告の場合を表にすると、次の様になります。

※すべて1年を超えて使用可能とします。

| 青色申告の場合 | 消耗品費 | 一括償却 | 減価償却 | 少額減価償却 |

| 10万円未満 | ○ | ✕ | ✕ | ✕ |

| 10万円以上20万円未満 | ✕ | ○ | ○ | ○ |

| 20万円以上30万円未満 | ✕ | ✕ | ○ | ○ |

| 30万円以上 | ✕ | ✕ | ○ | ✕ |

青色申告の場合は、

- 購入金額が10万円未満の場合は、消耗品費しか選択できない

- 購入金額が10万円以上20万円未満は、一括償却資産、減価償却、少額減価償却が選択できる

- 購入金額が20万円以上30万円未満は、減価償却と少額減価償却が選択できる

- 購入金額が30万円を超えたら減価償却しか選択できない

白色申告の場合

| 白色申告の場合 | 消耗品費 | 一括償却 | 減価償却 |

| 10万円未満 | ○ | ✕ | ✕ |

| 10万円以上20万円未満 | ✕ | ○ | ○ |

| 20万円超 | ✕ | ✕ | ○ |

白色申告の場合は、

- 購入金額が10万円未満の場合は、消耗品費しか選択できない

- 購入金額が10万円以上20万円未満は、一括償却資産と減価償却が選択できる

- 購入金額が20万円を超えたら減価償却しか選択できない

青色申告は、白色申告よりも選択肢が多いです。

減価償却には、色々な償却方法がある

減価償却といっても色々な方法があります。

- 一括償却資産

- 少額減価償却(青色申告のみ)

- 減価償却

各項目について、説明していきます。

一括償却資産

一括償却資産とは、取得金額が10万円以上20万円未満のモノにする減価償却の方法です。

一括償却資産は、10万円以上20万円未満の資産を3年で経費にする方法です。

例えば、18万円のパソコンを購入した場合は、

- 購入した期6万円の経費

- 購入した翌期6万円

- 購入した翌々期6万円

と3年で経費にしていきます。

少額減価償却

少額減価償却は、取得金額が30万円未満のものは、減価償却をしないで1度に全部経費にすることができます。

少額減価償却は、青色申告している個人事業主のみができます。

本当の名称は、中小企業者等の少額減価償却資産の取得価額の損金算入の特例というものですが、だいたい少額減価償却という名称で呼んでいます。

少額減価償却は、上限がありまして、1期で300万円までとなっています。

300万円を超えた場合は、金額にもよりますが、一括償却資産か減価償却を行います。

減価償却

減価償却は、定額法と定率法があります。

定額法は、毎年同じ金額を経費にしていく方法となります。

定率法は、最初多く経費になって、終わりの方が少なくなっていく経費になる方法です。

定額法と定率法は、どちらでも最終的には同じ金額が経費になります。

定率法が定額法よりも、最初に経費になる部分が多くて、終わりが少なくなっています。

減価償却をしないようにするには、青色申告するのが1番

減価償却をしないようにするためには、青色申告で申告するのが1番です

なぜなら、購入金額が30万円未満のものは、購入した年の経費になるからです。

300万円の上限はありますが、一番使いやすいです。

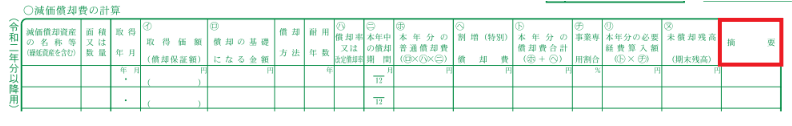

税務署に提出する青色申告決算書の3ページの減価償却の計算というのがあります。

少額減価償却資産を使う場合は、一番右の摘要という欄に措置法28の2(明細は別途保管)と記入しましょう。

少額減価償却資産は、償却資産税に注意

少額減価償却資産は、青色申告していれば30万円未満は購入した期の経費になります。

でも、償却資産税は課税されます。

※免税点は150万円です。

償却資産税とは、土地や建物以外の事業に使うことができる資産に課税される税金です。

土地や建物には、固定資産税というのがありますが、会社の事業に使う資産にも税金がかかって来ます。

償却資産税について確認したい場合は、東京都主税局のHPの固定資産税(償却資産)をご確認ください。

個人事業主の減価償却っていくらからやるの?を解説!のまとめ

減価償却は10万円から行いますが、ほとんどの個人事業主が青色申告なので、30万円を超えてから減価償却をすると思って良いです。

最近では、ほとんど10万円超30万円未満は、少額減価償却として経費処理してしまいます。

個人事業主の方は、あまり大きいものを購入しないので、上限の300万円まで行ったことはありません。

個人事業主の方の申告書を見ると、措置法28条の2を書き忘れていることが多いです。

少額減価償却をするときは、忘れずに摘要に書きましょう。