税理士の柏嵜忠弘です。東京都大田区で開業しています。

個人事業主やフリーランスの方から、「経理で気を付けなきゃいけないことってなに?」と聞かれました。

経理で気を付けなければいけないことは、しっかり売上と経費を計上することです。

個人事業主やフリーランスの方の確定申告書などを見ると、売上を全て計上していなかったり、経費にしてはいけないものを計上している場合が多いのです。

この記事では、個人事業主やフリーランスの売上の計上方法や経費についてご紹介しています。

この記事を読むと、正しい決算書が作成することが出来ますよ。

個人事業主やフリーランスの売上は、どこまでなのか?

個人事業主やフリーランスの売上は、仕事(販売)をしたところまでです。

なぜなら、売上の計上を仕事(販売)をしたところまでにしないと、売上と経費の対応がなかったり、利益操作が出来てしまうからです。

売上は、税務調査で必ず確認されるので、キチンと計上したいですよね。

売上の計上は、仕事(販売)をしたところまでです

売上の計上は、仕事(販売)をしたところまでです。

なぜなら、請求書に記載されている分だけ売上にしてしまうと、売上は漏れてしまうことがあります。

実際に、下で確認していこうと思います。

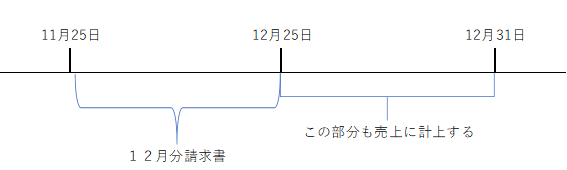

売上の請求書は、20日締めだったり、25日締めだったりします。

通常の月では、請求書の金額を売上としても良いと思います。

でも、12月については、20日や25日で請求書を締めていても、その日以降も仕事をしている場合があります。

その20日以降分(25日以降分)を含めて売上に計上しましょう。

請求書の締日が末日である場合は関係ありませんが、請求書の締日以降も売上として計上していきましょう。

売上の計上時期は、請求書で操作できてしまう

請求書で売上を計上してしまうと、売上の計上時期を操作することが出来ます。

なぜなら、「今年は利益が多いから、来年の請求にしちゃおう」ということが出来るからです。

実際に、「12月の売上が少なかったので、翌年の1月分にまわしました。」という、お話も聞きます。

図にすると下のようになります。

この請求時期の移動は、簡単にバレてしまいます。

建設業でしたら出面帳などで、卸売業でしたら仕入と在庫の関係などから、請求時期の移動がわかってしまいます。

請求書で売上を計上するのではなく、仕事(販売)したところまでを売上として計上しましょう。

年内に仕事が終わらない場合の売上計上はどうするのか?

年内に仕事が終わらない場合の売上計上は、12月31日時点で相手にどのくらい請求できるかを考えて、その金額を計上しましょう。

なぜなら、建設業などでは、年末にキッチリ仕事が終わるとは限らないからです。

年末に終わらないかった分の経費があるので、その経費に対応する分は、売上を計上しなくてはいけません。

全部仕事が終わっっていないので、部分的に売上を計上することになります。

※建設業の場合などは、仕掛品という科目を使って計上する場合があります。

お金をもらっていない場合も売上に計上しよう

仕事(販売)をしたのに入金がない場合も、売上に計上します。

なぜなら、お金が入金する権利は仕事(販売)をした時にあるからです。

その後に相手先が倒産したとか請求しても払ってもらえない場合に、貸倒処理などをしていきます。

※貸倒処理とは、損失に計上する処理のことです。

売上に1度計上してから、処理を考えます。

入金がないからと言って、売上計上しないのはまずいです。

個人事業主・フリーランスは、どこまでが経費なのか?

よくどこまで経費にして良いのか分からないと質問を受けます。

経費にして良いのは、以下の通りです。

※青色申告を前提としています。

- 仕事に直接的に関係あるものは、全額仕事の経費になる

- 仕事に間接的に関係のあるものは、仕事の経費と私的使用分とに分ける

- 私的使用分は除く

各項目について、説明して行きます。

仕事に直接的に関係のあるもので、全額仕事の経費の例

- 卸売業や小売業なら仕入商品

- 建設業なら建物などをつくる材料費や外注費

- 飲食店なら食材や店舗の電気、ガス、水道

- 仕事で使う事務用品や打ち合わせのための交通費

仕事に間接的に関係があり、仕事の経費と私的使用分とに分けることが必要な例

- 事務所兼自宅の家賃、水道光熱費、通信費

- 仕事用と自家用を兼用している場合の自動車関係費(減価償却費、ガソリン代、自動車保険)

私的使用分の例

- 友達との飲み代

- 趣味の道具

仕事に間接的に関係があり、仕事の経費と私的使用分とに分けることが必要な例の補足

資金繰りなどの関係で、自宅を事務所兼自宅として使っている場合もあると思います。

その時は、仕事で使っている分のみを仕事の経費にしなければなりません。

なぜなら、居住分は経費にならないからです。

家賃の全てを経費にしてしまうと、家には住んでいないということになってしまいます。

実際に、以下で説明していきたいと思います。

賃貸の自宅の家賃を経費計上する場合

賃貸の自宅の家賃を経費計上する場合は、次の算式で計算すると良いでしょう。

家賃×仕事で使っている部屋の面積/家の総面積=家賃の経費計上分

多く経費が計上できるからと言って、多めにするのは止めましょう。

水道光熱費を経費計上する場合

水道光熱費は、1日のうち自宅で仕事をする割合を考えます。

例えば、1日24時間で8時間事務処理するので、8/24=1/3という感じです。

水道光熱費× 1/3 =経費計上分

このような考え方で、計上してみましょう。

自動車関連費を経費にする場合

自動車関連費を経費にする場合は、まずその自動車が仕事のみなのか、仕事と私用の共用なのかを考えましょう。

なぜなら、自動車が仕事のみなのか?、仕事と私用の共用なのか?で経費の計上方法が変わってしまうからです。

自動車が2台あって仕事と私的使用で完全に分かれている場合は仕事用の分だけを経費にします。

ダンプやトラックなど完全に仕事でしか使わない場合は、全額経費にして良いです。

仕事と私用の割合の基準はどうするの?

仕事と私用の割合の基準は、1週間で何日仕事(私用)に使うかどうかで考えると良いです。

1週間のうちに月曜日から金曜日の5日間が仕事、土曜日と日曜日の2日間が休日とします。

自動車関係費×5日間/(5日間+2日間)=経費計上

こういった基準でやってみると良いです。

自動車が2台ある場合の経費計上

自動車が2台あって1台目が仕事専用で2台目が仕事と私的使用している場合は、給油するときのカードを分けると良いです。

なぜなら、仕事用のカードは、全額経費。仕事と私用の共用のカードは、仕事の割合で計上すればよいからです。

現金で給油するなら、1台目と2台目の領収書の保管を分ける。

必ず分けることを意識しましょう。

自動車関連費用は、全て割合で経費計上します

自動車保険、車検、タイヤ代など仕事と私用で共用している場合は、全て仕事の割合で経費計上しましょう。

減価償却に気を取られて、ガソリン代や自動車保険などを仕事と私用で分けてない方がいます。

自動車が仕事と私用の共用の場合は、必ず分けましょう。

税務署が来て質問されたときに、答えられる割合にしましょう。

「ただなんとなく…」とかは、答えになりません。

仕事の内容が一律でないので、どこまでが経費になるのかもその仕事の内容次第だと思います。

他人に説明して納得してもらえるかどうか?が、個人事業主の経費の考え方として1番だと思います。

自分を基準にしてしまうと、有利に考えがちですから。

個人事業主・フリーランスの福利厚生について

個人事業主の福利厚生は、基本的に経費になりません。

なぜなら、個人事業主=家計費なのです。

会社(法人)に社員旅行があるから、「俺たち夫婦も行けるよな」と思うこともあるでしょう。

でも、個人事業主・フリーランスの場合は、家族旅行という認識なのです。

家族以外の社員がいる場合などは、旅行も経費になる場合があります。

個人事業主が、家族だけで旅行する場合は経費になりません。

個人事業主・フリーランスの売上と経費はどこまでなのか?のまとめ

売上は、すべて計上しましょう。

経費は、仕事に関係するのか?しないのか?を第1の判断基準としましょう。

そこから、仕事専用なのか、仕事と私的使用の両方で使っているのかを考えましょう。

仕事用と私的使用は、他人に説明できるを基準にしましょう。

最後まで読んでいただき、ありがとうございました。