個人事業主になるので開業届を書こうと思うけど、どうやって書いたら良いの?って悩んでいませんか。

税理士の柏嵜です。

東京都大田区で開業しています。

この記事は、個人事業主の開業届けの書き方、提出期限、入手方法などが書いてあります。

この記事を読んで、きちんと開業届を書けるようになりましょう。

個人事業主の開業届の書き方

個人事業主の開業届(個人事業の開業・廃業等届出書)の書き方を説明します。

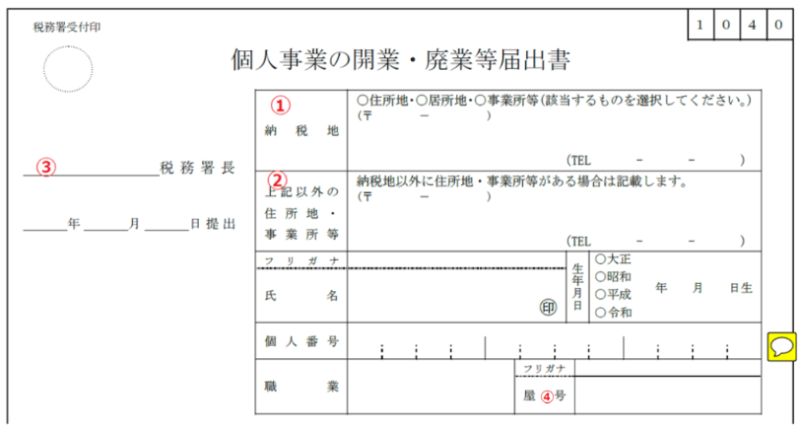

➀納税地

納税地とは、税金の納税や確定申告書などを提出するもとになる場所のことです。

基本的には、納税地=住所地=自宅で良いと思います。

事務所等は、自宅の住所以外に店舗などがあって、そこでの申告の方が都合が良い場合です。

事務所等が都合が良い場合とは、自宅の住所を知られたくないなどの理由です。

※事務所等を納税地にすると、5,000円くらい住民税が高くなるので注意してください。

※居所地は、あまり重要でないので省きます。

➁上記以外の住所地・事業所等

➀で住所地を選択した場合は、空欄になります。

➀で事務所等を選択した場合は、住所地を記入してください。

➂______税務署長

納税地が決まったら、提出する税務署を記載します。

提出する税務署は、税務署のHPの税務署の所在地などを知りたい方から確認してください。

書類は税務署長に対して提出するということになっているので、税務署長となっています。

④屋号

屋号とは、〇〇商店とか〇〇工務店など、仕事のときの名前です。

私は、柏嵜税務会計事務所です。

屋号は、必ずなければいけないことはありませんが、あった方が良いと思います。

屋号がないとなにやっているかわからない場合もありまし、インパクトのある屋号ならば覚えてもらいやすいですから。

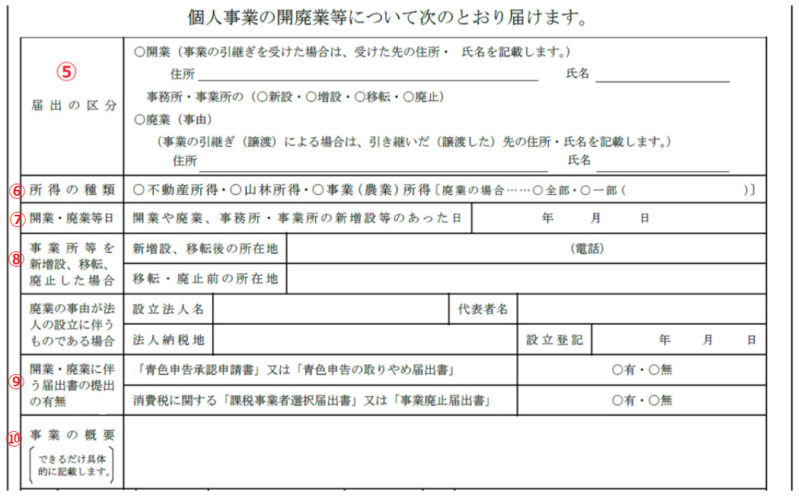

➄届出の区分

開業にチェック又は〇をしてください。

事業の引継ぎを受けた場合は、相続などで事業を引継いだ場合に記載します。

⑥所得の種類

自分が行う所得の種類に○をします。

⑦開業・廃業等の日

開業した日を記入します。

⑧事務所等を新増設、移転、廃止した場合

開業と同時に事務所を新設した場合は、住所と電話番号をきにゅうします。

住所=事務所の場合は、記入しなくても良いです。

住所以外に事務所を設置した場合に記入します。

⑨開業・廃業に伴う届出書の提出の有無

「青色申告承認申請書」又は「青色申告の取りやめ届出書」

青色申告承認申請書を提出している場合や開業届と同時に提出する場合は、有に○をつけます。

青色申告承認申請書は、ぜひ提出したい書類です。

ぜひではなく、必ず提出してください。

青色申告は、特典が色々あります。

もちろん、私も提出しました。

青色申告の取りやめ届出書は、廃業するときに提出する書類です。

消費税に関する「課税事業者選択届出書」又は「事業廃止届出書」

消費税に関する「課税事業者選択届出書」を提出している場合は、有に○です。

提出していない場合は、無に○をつけます。

課税事業者選択届出書は、消費税を納める人(事業者)に自分からなりますよという書類です。

なぜ、自分から消費税を納める人になるのかというと、消費税の還付になるかもしれないからです。

消費税の基本は、もらった消費税と払った消費税の差額を納税します。

でも、開業で設備投資等が多く、もっらた消費税よりも払った消費税が多いと、多い分だけ還付になります。

「じゃあ、設立当初は赤字になるから提出しよう!」と思うかもしれませんが、いろいろな制約があるため税理士に相談して決めた方が良いです。

⑩事業の概要

どんな事業をするために個人事業者になったのかを記載してください。

できるだけ、具体的になので建設業じゃなくて水道設備工事業や電気工事業などです。

IT関係じゃなくて、WEBデザイナーとかアフィリエイターとかで良いと思います。

私の場合は、税理士業と書きました。

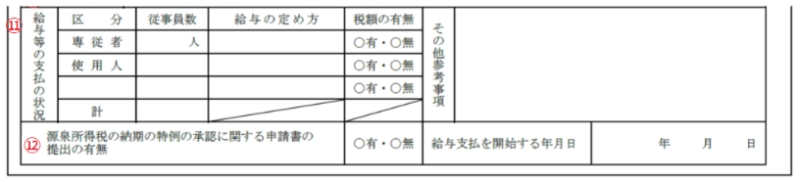

⑪給与等の支払い状況

提出する時点で青色事業専従者や従業員がいる場合は、記載してください。

給与の定め方は、月給や時給と書けば良いです。

税額が発生する場合は、税額の有無にチェックを入れてください。

⑫源泉所得税の納期の特例の承認に関する申請書の提出の有無

源泉所得税の納期の特例の承認に関する申請書の提出をしている場合又は開業届と一緒に提出する場合は、有に○です。

提出していない場合は、無に○となります。

源泉所得税の納期の特例の承認に課すする申請書とは、源泉所得税の納期を半年に1回にすることができる書類です。

給料の税金は、原則として税金を預かった月の翌月10日までに納付しなければいけません。

源泉所得税の納期の特例の承認に課すする申請書を提出すると、1月~6月分の源泉所得税を7月10日までに納付することができます。

7月~12月分の源泉所得税を翌年の1月20日までに納付することができます。

個人事業主の開業届の提出期限は、開業後1か月以内

個人事業主の開業届けの提出期限は、開業後1か月以内です。

でも、遅れても罰則があるわけではないので、遅れても大丈夫です。

青色申告承認申請書の提出期限(開業してから2か月以内)までには、提出してほしいです。

個人事業主の開業届の取得方法

個人事業主の開業届は、国税庁のHPから取得できます。

国税庁のHPの個人事業の開業・廃業等届出書をご確認ください。

個人事業主の開業届の書き方を税理士が図解で解説!のまとめ

最後にもう1度確認しましょう。

事業を開始したら、提出しなければいけない書類です。

できたら、この書類と一緒に青色申告承認申請書を提出して欲しいです。

最後まで読んでいただき、ありがとうございます。