この記事は、銀行融資を受ける時に、決算書以外に必要な書類について解説しています。

銀行融資って、決算書以外に必要な書類ってあるの?と悩んでいませんか。

銀行融資の時に銀行から言われなくても、

・試算表

・資金繰り表

・借入金一覧表

は、用意しておきましょう。

ざっくりと、なんで必要なのかというと、銀行融資の可能性を高めるためです。

・試算表⇒決算後の会社の状況を知るため

・資金繰り表⇒会社のお金がまわるかを確認するため

・借入金一覧表⇒会社の借入金の状況を知るため

となります。

この記事を読んで、銀行融資に必要な決算書以外の書類を提出して、銀行融資を確実にしていきましょう。

試算表

銀行融資では、決算書以外に、試算表も提出しましょう。

その理由は、決算書は決算時点のものになるので、試算表があると、決算が終わったあとから銀行融資を受けるまでの会社の状況がわかるからです。

そのため、決算書だけでなく、試算表も銀行に提出して、決算後の会社の状態を報告しましょう。

銀行は、決算書の提出を求めますが、それは前期の業績が書いてあります。

「前期のことはわかったらから、最近のことも知りたい」と思っているハズです。

会社が、決算から3か月が経過したあとに銀行融資を申し込むと、銀行から「試算表も提出してください」と言われます。

でも、銀行から言われなくても、試算表を提出しましょう。

よくあるのが、「えっ、まだできていません・・・。3か月前のがあるんですけどいいですか?」という答えです。

たぶん、銀行は「いいですよ」と答えますが、心の中では「試算表がないから、キチンと会社の状況を把握してないよね」と思っています。

すぐに試算表を提出できないと、銀行融資でマイナス評価になることもあるので、最低でも翌月までには、作っておきたいところです。

できたら、翌月前半ですね。

あと、残念ながら、銀行は試算表を信用していません。

名前の通り“試算”表だからです。

銀行に提出している試算表では、ずっと黒字だったのに、決算をしたら赤字になった、なんてことになったら、やっぱり信頼できませんよね。

その信頼されていない“試算”表の信頼を高めるなら、キチンと作ることを意識しましょう。

試算表をキチンと作るには、発生主義でやりましょう。

売上(こちらは、実現主義ですけどね)、仕入れ、外注費は、お金を払ったときではなく、請求書の日付で、売上高や仕入高外注費になるようにしましょう。

減価償却費は、毎月分割にしておき、消費税が簡易課税なら、その月までの分を経費にしてしまいましょう。

31日や30日に支払いがあるものが、翌月1日や2日になる場合は、未払金で処理をしましょう。

ざっと書いて来ましたが、正確な試算表の積み上げが、正確な決算書を作ることになります。

試算表は、銀行から求められなくても提出して、正確な試算表を作ることが、銀行融資の成功を高めます。

資金繰り表

銀行融資では、決算書の他に、資金繰り表も一緒に提出しましょう。

その理由は、資金繰り表を提出すると、お金の流れがわかりますし、お金が不足しないことがわかります。

銀行は、貸したお金が返って来るかが、心配なのです。

そのため、銀行融資を受ける時は、資金繰り表をつくるべきなのです。

資金繰り表を作る目的は、お金を借りたあとに、会社のお金が不足せずキチンとまわって行くかどうかを確認します。

資金繰りを作るポイントは、銀行融資を受けた金額も含めて作ることです。

資金繰り表を作るのは良いのですが、お金がただ減っているだけの資金繰り表を作ってしまうのは、あまり良くないですね。

お金の残高が減っていってマイナスになってしまう資金繰り表を作ってしまえば、銀行はお金が返ってくるのか?と心配するからです。

銀行融資を受けて、会社のお金がまわることを見せたいので、資金繰り表は銀行融資を受けたことも含めて作りましょう。

でも、資金繰り表って予定で作るから、なかなか難しいと感じますよね。

そんな時は、予定がわからなかったら、3つのパターンを検討してみましょう。

・売上が増加する場合

・売上が前期と同じくらいの場合

・売上が減少する場合

3つ作ってみて、どのパターンもあるなと思ったら、3つ提出してしまいましょう。

未来のことはわかりませんので、1つにしぼる必要はありませんよ。

資金繰り表は、ハードルが高く感じるものですが、作っている会社は少ないので、作っているだけでポイントがつく可能性があるかもしれません。

銀行は、「お金を返してくれるの?」ということを気にしているので、資金繰り表を作ってお金がまわることを示せれば銀行融資の可能性が高まります。

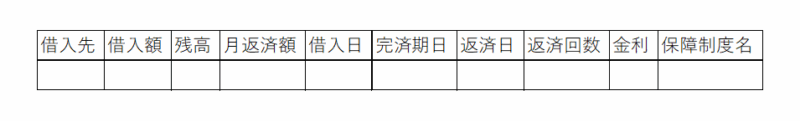

借入金一覧表

銀行融資で決算書の他に必要なのが、借入金一覧表です。

その理由は、銀行が借入金の状況を知りたがっていますし、他の銀行の状況なども確認したいからです。

借入金一覧表があれば、銀行との金利交渉などもすることができますので、銀行融資の時に作って提出しましょう。

借入金一覧表は、なじみがない社長も多いでしょう。

借入金一覧表というのは、会社の借入金の状況を示すものです。

検索やAIなどに聞いてもらえばよいのですが、ざっくりと次のような内容でつくります。

銀行融資の時は、借入金一覧表を提出して、現在の内容を確認してもらいます。

社長の心配ごととしては、「全部見せちゃっていいの?」だと思いますが、全部見せてしまいましょう。

あとで、銀行から聞かれることもありますし、隠してもしかたがありません。

借入金一覧表に書いてある他の銀行の金利が高い場合は、もしかしたら今回の融資の金利が高くなる可能性もあります。

でも、その逆で、他の銀行の金利が低い場合は、他の銀行に合わせて融資を受けられる可能性があります。

会社でも銀行融資の内容を把握するために、借入金一覧表は作っておくべきですし、知りたい銀行に教えてあげることにより銀行融資の可能性が高まります。

融資で決算書だけじゃ足りない!? 言われなくても出したい3つの書類のまとめ

銀行融資では、決算書が必ず必要になりますが、他の3つの書類をプラスすることにより、銀行融資の可能性が高まります。

銀行融資を受ける時は、言われなくても、必ず提出しましょう。

銀行融資の時に銀行から言われなくて提出する書類は、

・試算表

・資金繰り表

・借入金一覧表

編集後記(2379)

なんとなく、少し時間が取れるような気がしました。

貯まっていることを、頑張ってやります。

55日記(2709)

学校から帰って来たときに、ちょっと機嫌が悪かったです。

「学校で、なにもしてないのに、友達に怒られた」ようです。

66日記(1936)

ちょっとお迎えが遅くなったのですが、「きょうは、おむかえおそかった」と指摘されました。

「時計見た?」と聞いたら、なんとなくわかったそうです。

腹時計か?