税理士の柏嵜です。東京都大田区で開業しています。

源泉所得税の納付書の書き方について、悩んでいませんか?

この記事は、源泉所得税の納期特例分の書き方について書いてあります。

この記事を読むと、源泉所得税の納期特例の納付書を書くことが出来るようになりますよ。

そもそも源泉所得税の納期の特例とは?

源泉所得税の納期の特例とは、本当は毎月納税しなければいけません。

でも、源泉所得税の納期の特例の承認に関する申請書を税務署に提出すると源泉所得税の納付を、半年に1回にすることが出来ます。

| 期間 | 納付期限 |

| 1月~6月分 | 7月10日納付 |

| 7月~12月分 | 翌年1月20日納付 |

源泉所得税の納期の特例のメリットは、毎月源泉所得税を銀行や郵便局へ納付をしに行かなくても良くなることです。

源泉所得税の納期の特例のデメリットは、半年に1回の納付なので、源泉所得税のおかねを経営資金に回してしまうと、納税が出来なくなってしまうことです。

源泉所得税の納期の特例をする場合は、半年1回の納税になるけど、資金繰りにも注意しましょう。

源泉所得税の納期特例分の納付書はどこでもらえるの?

源泉所得税の納付書は、税務署行けばもらえます。

会社を設立した時は、給与支払事務所等の開設届出書を提出すると、提出した1か月後に郵送で送られてきます。

会社設立直後以外の場合は、年末調整の時期の前(10月頃)に納付書は、郵送されてきます。

源泉所得税の納付書は、確定申告書などを提出する税務署でしか、もらえないわけではありません。

例えば、雪谷税務署で蒲田税務署の納付書をもらうことはできます。

※税務署に在庫がない場合は、欲しい税務署の納付書を印字してくれます。

印字の時間は、15分くらいです。

源泉所得税の納付書は、税務署でもらえます。

申告する税務署以外でも、自分が申告する税務署の納付書はもらえます。

源泉所得税の納付場所はどこ?

源泉所得税の納期特例分の納付書を使っての納付場所は、税務署、銀行や信用金庫などの金融機関と郵便局です。

コンビニでは、支払うことはできません。

※納付書を使う以外の納付方法としては、ダイレクト納付、インターネットバンキング等、クレジットカード納付があります。

税務署の納付時間は、17時までとなります。

金融機関などと比べて1番遅いので、銀行や郵便局が終了しても、税務署で支払うことが出来ます。

源泉所得税の納期特例分の納付書の数字

数字は、納付書の右上に記入例があります。

それに近づけてください。

そっくりじゃなくても大丈夫です。

もし、数字について気になるようでしたら、ステッドラーや数字定規などで検索するとAmazonなどで購入できます。

※私は、使ったことはありません。

源泉所得税の納期特例分の納付書を書くときの力加減

源泉所得税の納期特例分の納付書は、3枚複写となっています。

上2枚は、納付するときに金融機関に提出します。

上から3枚目が自分の控えになりますが、かなり強くかかないと、後で何が書いてあるのか分かりません。

必ず強めに書きましょう!

源泉所得税の納期特例分の納付書の全体像

※税務署名は、記入されてますので触れません。

1.令和 年度の書き方

令和 年度とありますが、まず年度の説明からしたいと思います。

年度とは4月~3月のことを言います。

納付書は、1月~6月と7月~12月のことを書いて行きます。

年度は納付するタイミングの年度を記載します。

1月~6月分の納付書を作成するときは、年度のことをあまり気にしなくても良いです。

7月~12月分を翌年1月20日に納付するときの納付書には、年度に注意が必要です。

令和3年になっていても、令和3年1月~3月までは令和2年度になるからです。

合わせて表示すると、以下のようになります。

2.整理番号

整理番号は、会社(法人)の方は、別表1に書いてあります。

個人事業主の方は、確定申告書に書いてあります。

税務署から送られてきた納付書を過去に書いたことがある場合は、その納付書からも確認できます。

※わからない場合は、書かなくても問題ありません。

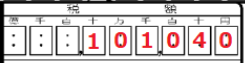

3.納期等の区分

納期等の区分は、納付の対象となった期間を記入します。

令和2年1月~6月などの期間を記入します。

4.俸給・給料等の欄

支給年月日

支給年月日は、上の納期等の区分と同じ期間を記入します。

納期等の区分と違うのは、日付まで入れることです。

例えば、毎月の給料が20日支給の場合は、1月20日~6月20日となります。

納期等の区分よりも、少し詳しく書くと思っていただければ良いです。

人員

人員は、支払った人の数です。

納付の対象となった期間に支払った人数の合計を記入します。

例えば、役員と社員が1名づつの場合は、1か月に役員と社員の2人分給料を支払います。

期間は、1月20日から6月20日の6か月間なので、2人×6か月=12人となり12と記載します。

支給額

支給額は、納付の対象となった期間に支払った金額の合計額を記入します。

役員報酬30万円と給料30万円を、6か月分(6回)払っているので360万円とします。

(役員報酬30万円+給料30万円)×6か月分=360万円

税額

税額は、納付の対象となった期間に預かった源泉所得税の合計額です。

30万円の源泉所得税が8,420円なので、8,420円×6回×2人で101,040円とします。

5.税理士等の報酬の欄

基本的には、俸給・給料等の欄と一緒になります。

違うところは、支給額です。報酬金額を記入します。

令和2年1月15日~6月15日の毎月1回55,000円(消費税込)を支払って、源泉所得税が5,105円とします。

毎月支払っている場合は、人員は6人

報酬額は、55,000円×6回=330,000円

源泉所得税は、5,105円×6回=30,630円

報酬金額は、消費税抜きを記入するのか、消費税込みを記入するのかあると思いますが、個人的には、税込で統一して良いと思っています。

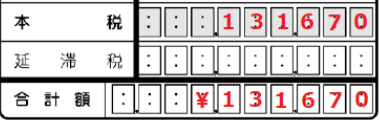

6.本税と合計額

本税と合計額の欄は、俸給・給与等から役員賞与までの金額の合計額です。

年末調整などがない場合には、同じ金額を記入します。

合計額の最初に¥(円マーク)を書きます。

最終的に納付書をまとめると下の図のようになります。

参考にして見てください。

年末調整をした場合の源泉所得税の納期特例分の納付書の書き方を知りたい方は、年末調整をした場合の源泉所得税の納期特例分の書き方をご覧ください。

源泉所得税の納付書の書き方―納期特例分―のまとめ

最後にもう一度確認しましょう。

編集後記

コロナウイルスの影響が、酷いとテレビで盛んにやっています。

もうテレビ見るの止めようかと思います。

コロナウイルスの影響で儲かってる企業の特集とかして欲しい。

55日記

娘は、単語だけしゃべるのを卒業して、会話になりつつあります。

これから、どんな風になっていくのか楽しみです。

最後まで読んでいただき、ありがとうございました。